En este interesante artículo de Medium.com se analizan las expectativas sobre la criptomoneda más conocida, sus posibilidades reales y la volatilidad de un mercado que no termina de establecerse por su forma disruptiva de encarar las finanzas convencionales.

El artículo revisa las opciones como inversión, las razones por las cuáles puede funcionar o no y como debe hacerse esta inversión, pasando por un estudio que compara otras referencias que permiten obtener una visión más amplia sobre el blockchain y otras criptomonedas como objetivos.

Así lo explica Federico Ast en Medium:

El formidable crecimiento del precio del bitcoin en las últimas semanas (seguidos de la corrección/pánico de los últimos días) disparó una enorme cantidad de consultas de amigos, familiares y desconocidos.

“¿Compro? ¿Vendo? ¿Va a seguir subiendo?”

Los medios de comunicación se poblaron de opinadores profesionales con escaso conocimiento de la tecnología y del funcionamiento del mercado. Mucha gente empieza a invertir cantidades considerables por miedo a “quedarse afuera”, sin una plena conciencia de los riesgos que corren con este tipo de inversiones.

Tras recibir innumerables consultas en los últimos días, me decidí a escribir este post para ofrecer una mirada racional sobre el asunto, y ofrecer algunas pautas sobre cómo debe realizarse la evaluación de un criptoactivo.

Que quede claro: el blockchain es la tecnología que mayor impacto tendrá en los próximos 20 años. Sus efectos serán disruptivos en las industrias de finanzas, leyes y gobierno, que hasta el momento estuvieron relativamente a salvo de la revolución digital. Sin embargo, el hecho de que el blockchain triunfe, no necesariamente significa que vaya a hacerlo el bitcoin.

Veamos…

(Para los novatos, el bitcoin es una criptomoneda construida con la tecnología de blockchain. Hay muchas otras criptomonedas basadas en blockchain, como el Ether, Dash, Monero, Zcash, etc. Mi análisis apunta únicamente al criptoactivo bitcoin, el más conocido).

El Valor Fundamental del Bitcoin

Los inversores típicamente desarrollan dos tipos de análisis: el técnico y el fundamental.

El análisis técnico, típicamente realizado por traders, se usa para predecir movimientos de corto plazo en el precio de los activos. En estos análisis se habla de puntos de “soporte”, “resistencia”, etc. Los operadores lo usan para definir los momentos óptimos de entrada y salida del mercado.

El análisis fundamental busca entender la evolución de largo plazo de un activo. El precio del bitcoin va a depender de su oferta y demanda. Como la oferta está fijada por código en 21 millones de unidades, para predecir su precio debemos entender su demanda de largo plazo. Y aquí empiezan a surgir algunas dudas.

El bitcoin como reserva de valor

Para funcionar como reserva de valor, un activo debe ser capaz de mantener cierta estabilidad en su valor a lo largo del tiempo. La gente utiliza distintos activos como reserva de valor. Las monedas fuertes son uno de ellos. También el oro, las propiedades y las obras de arte. El dinero en efectivo no es la mejor forma de almacenar valor, porque sufre una pérdida por inflación. Pero una pérdida de 2 o 3% por año no se compara con las fluctuaciones semanales del 20 a 30% que sufre el bitcoin. Empiezan a surgir ciertos criptoactivos, como las StableCoins, que podrían cumplir con la función de reserva de valor mejor que el bitcoin.

El bitcoin como unidad de cuenta

Otra función del dinero es la unidad de cuenta. El dinero provee una medida común del valor de los bienes y servicios intercambiados. Conocer el valor de un bien en dólares permite al comprador y vendedor tomar decisiones de producción y comercialización. Nuevamente, las fluctuaciones del bitcoin hacen que no sea fácil usarlo como unidad de cuenta, porque los precios cambiarían todos los días. Las StableCoins también podrían cumplir esta función mejor que el bitcoin.

El bitcoin como medio de pago

La falla del bitcoin en funcionar como reserva de valor y unidad de cuenta no son tan graves como su falla en funcionar como medio de pago.

Problemas técnicos de escalabilidad ya están empezando a afectar la usabilidad de la red de Bitcoin para lo que supuestamente debería ser su función principal: la realización de pagos a bajo costo.

Debido a la saturación de la red, una transacción que costaba unos pocos centavos hace un año, ahora puede llegar a costar entre 40 y 60 dólares. Con una capacidad de procesamiento de apenas 8 a 10 transacciones por segundo, está muy lejos de lo que necesitaría para ser una solución real de pagos a nivel global (la red Visa procesa alrededor de 50.000).

En enero de 2016, Mike Hearn, uno de los core developers de Bitcoin, escribió un polémico post para anunciar que abandonaba el proyecto. Allí comentaba una serie de tensiones en el equipo de desarrollo y la comunidad, que obstaculizaba las decisiones necesarias para escalar el blockchain de bitcoin (en aquel momento, yo ya había comentado sobre el tema en este artículo).

Mientras la red tenía relativamente pocos usuarios, el problema pasaba inadvertido. Pero ahora que está creciendo rápidamente, el aumento del costo de las transacciones hace que sea un problema grave.

La búsqueda de la escalabilidad está vinculada con la realización de sucesivos forks en la red, y la creación de la criptomoneda Bitcoin Cash (voy a analizar este tema en otro artículo, sería demasiado largo aquí).

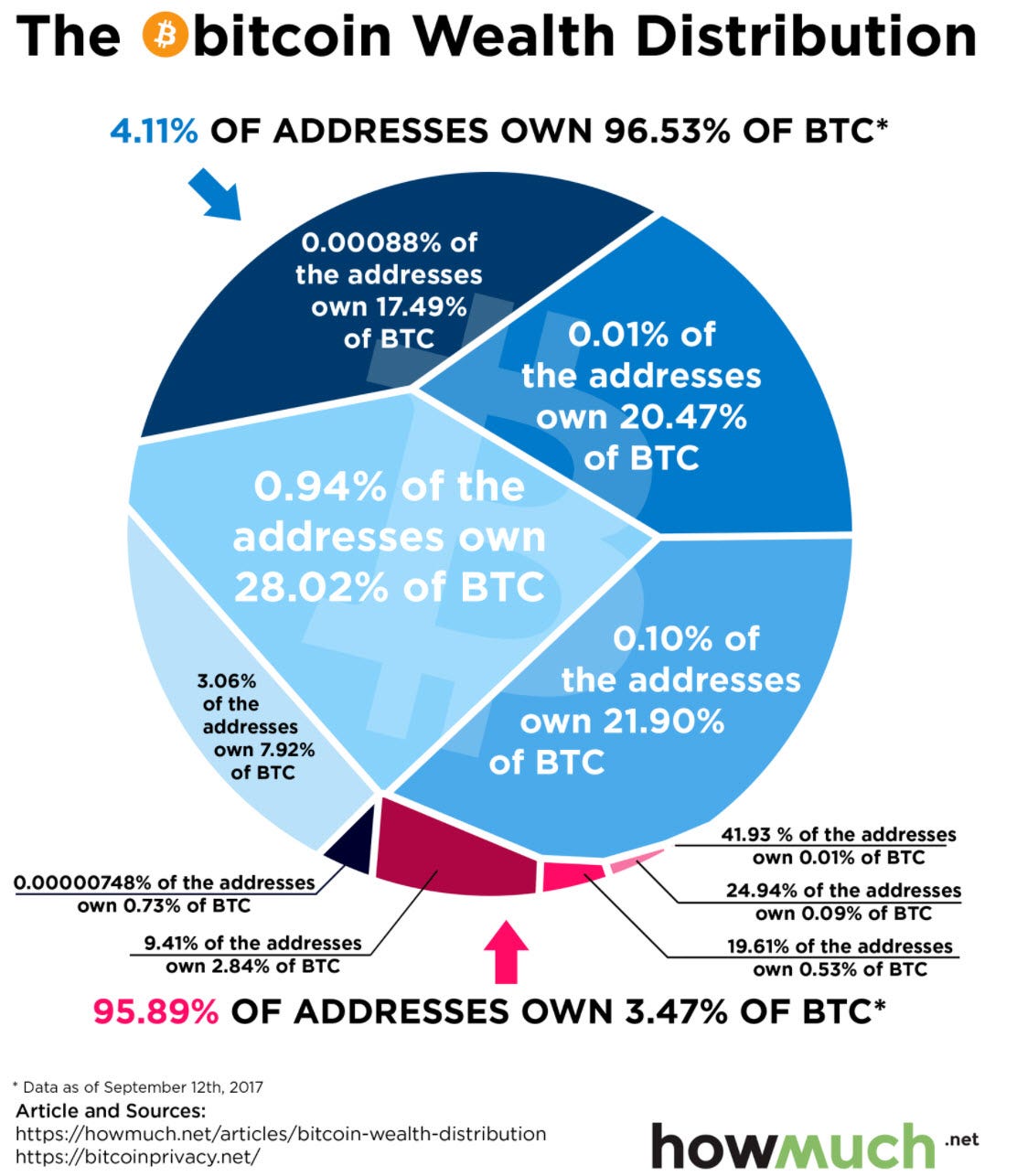

Concentración de las Tenencias de Bitcoin

El blockchain de Bitcoin entró en funcionamiento el 4 de enero de 2009. Desde aquel momento, se estima que Satoshi Nakamoto minó alrededor de un millón de bitcoin. Los miembros iniciales del equipo de desarrollo también tienen cantidades considerables, así como los inversores tempranos.

Si bien la tecnología de blockchain es una maravilla de descentralización, el criptoactivo bitcoin está altamente concentrado. Unos pocos jugadores pueden hacer colusión para comprar y vender, manejando los precios a su antojo (lo que, en gran medida, explica las fluctuaciones). Se sabe que Satoshi no vendió los bitcoins minados en los primeros tiempos. Si decidiera hacerlo, podría inundar el mercado. Y desatar una ola de pánico.

“¿Por qué habría de hacer eso?”, preguntan algunos. “¿Por qué habría de destruir su propia fortuna?”

No hay una respuesta clara, sin ponernos a especular sobre la identidad, motivaciones y/o psicología de Satoshi.

¿Puede fracasar el Bitcoin?

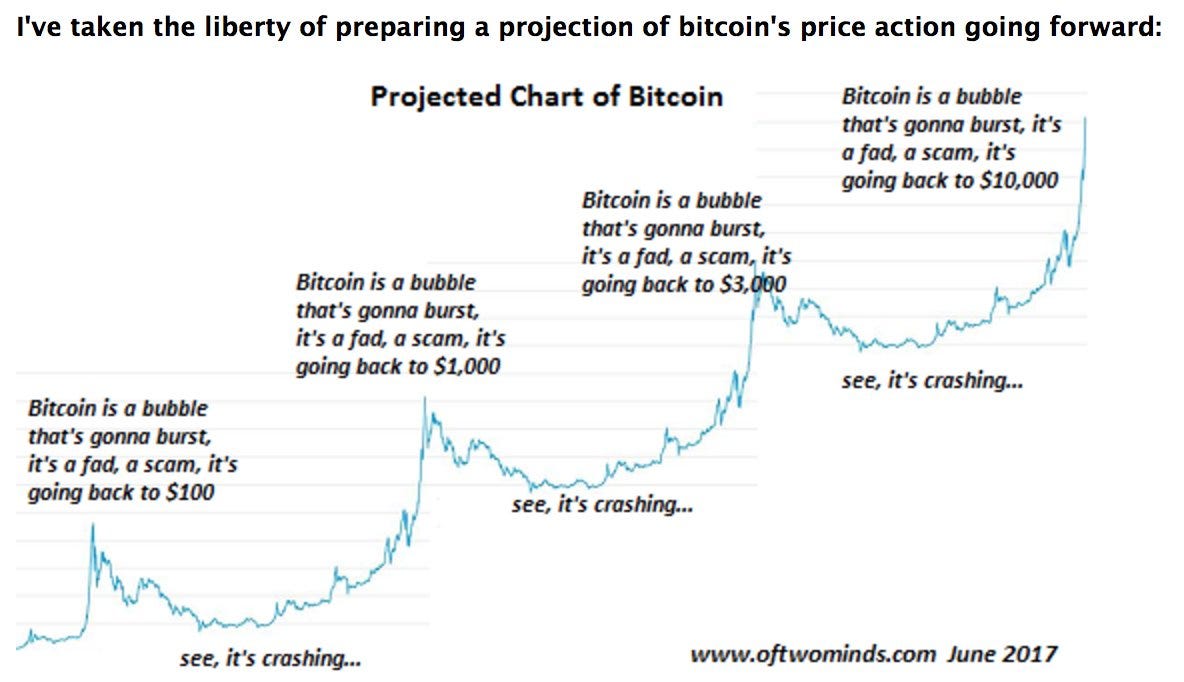

Cada vez que me permito dudar de las perspectivas de largo plazo del bitcoin, me muestran un gráfico como el siguiente y me explican: “Claro, el bitcoin tiene correcciones de X% cada Z meses. Es lo normal para un tipo de activo en crecimiento como este”.

Es una trayectoria posible. Pero no la única. El hecho de que el bitcoin haya mostrado esa tendencia en el pasado, no garantiza que vaya a mantenerse en el futuro. Otros activos tuvieron esa clase de oscilaciones y acabaron cayendo a cero. Como explica Nicholas Nassim Taleb en El Cisne Negro, varios años de ganancias en los mercados bursátiles se borran de un plumazo en unos pocos días negros.

Inversores como Warren Buffet y el banquero Jamie Dimon (CEO de JP Morgan) manifestaron su escepticismo respecto del bitcoin. “Va a terminar mal”, dijo Buffet. Dimon es escéptico sobre el bitcoin, pero cree que el blockchain va a revolucionar las finanzas. Habitualmente, desde las comunidades cripto los acusan de dinosaurios, de no entender las nuevas tendencias o de intentar bloquearlas por ser una amenaza sobre sus negocios.

Pero la realidad pareciera indicar que hay algo de sustento en sus posiciones. El bitcoin parece estar cada vez más lejos de cumplir con las funciones del dinero. Incluso, pareciera ya ni siquiera poseer las cualidades que lo hacían atractivo en el primer momento. Por el aumento de los costos de transacción, ya no es una forma económica de realizar pagos. Y desde el nacimiento de criptoactivos como Monero y Zcash, ya no es la mejor forma de preservar la privacidad en las transacciones. (A todo esto, habría que sumar la incertidumbre regulatoria, tema suficiente para un artículo aparte).

Aprovechemos para recordar algunos elementos clave a considerar en la elaboración de nuestro portafolios de cripto:

- Armar un portafolios diversificado. Algunas opciones populares son Ether, Monero, Dash, Zcash y Ripple. Hay muchas otras.

- No seguir a la manada. No entrar al mundo cripto por miedo de “quedarse afuera”.

- A la hora de decidir qué comprar, analizar los méritos de cada criptoactivo. Para qué sirve y cuál es la necesidad que cubre. ¿Cuáles son los fundamentals que justificarían que ese activo suba de valor en el largo plazo? (En un futuro post, voy a explicar qué elementos analizar en cada activo antes de decidir su compra).

- Nunca invertir en criptomonedas más de lo que uno pueda permitirse perder. El cripto tiene que formar parte de la porción de alto riesgo del portafolios.

El problema no es la inestabilidad del precio. Eso es normal en nuevos tipos de activos. El problema es que la propuesta de valor al usuario ya no es tan atractiva como antes. Desde luego, el valor puede seguir subiendo. Puede llegar a 100.000 dólares. O más. Quién sabe.

Todos le tenemos un enorme cariño al bitcoin porque fue la primera aplicación del blockchain e inauguró una nueva era de descentralización. No caben dudas de que Satoshi Nakamoto merece el Nobel de Economía. Pero también es importante entender que el bitcoin es el Ford T de las criptomonedas. Es la primera iteración de un nuevo concepto. Y, como toda primera iteración, suele ser imperfecta.

Como pasó en la industria automotriz, en el mundo cripto también surgieron nuevos modelos con nuevas características. Y el bitcoin fue quedando rezagado. Si no se encuentra una respuesta al problema de la escalabilidad, el rezago será mayor.

Por eso, a los que recién llegan al mundo cripto, les aconsejo control de ansiedad. No hay dudas de que las criptomonedas están para quedarse y que el blockchain es una tecnología que va a revolucionar muchas actividades. Pero es una maratón, no una carrera de cien metros llanos. Para tener buenos resultados en el largo plazo, hay que aprender a analizar los criptoactivos por su valor fundamental, no por la locura de las masas. La clave es realizar un tipo de inversión donde las fluctuaciones no nos importen, porque sabemos que el activo es sólido.

Y cada vez que creamos que nos estamos quedando afuera, recordemos las palabras de Isaac Newton, tras perder 20 mil libras especulando con acciones de la South Sea Company:

“Puedo calcular el movimiento de los planetas, pero no la locura de las personas”

Fuente: https://medium.com/@federicoast/hay-futuro-para-el-bitcoin-9ef7658be3bd